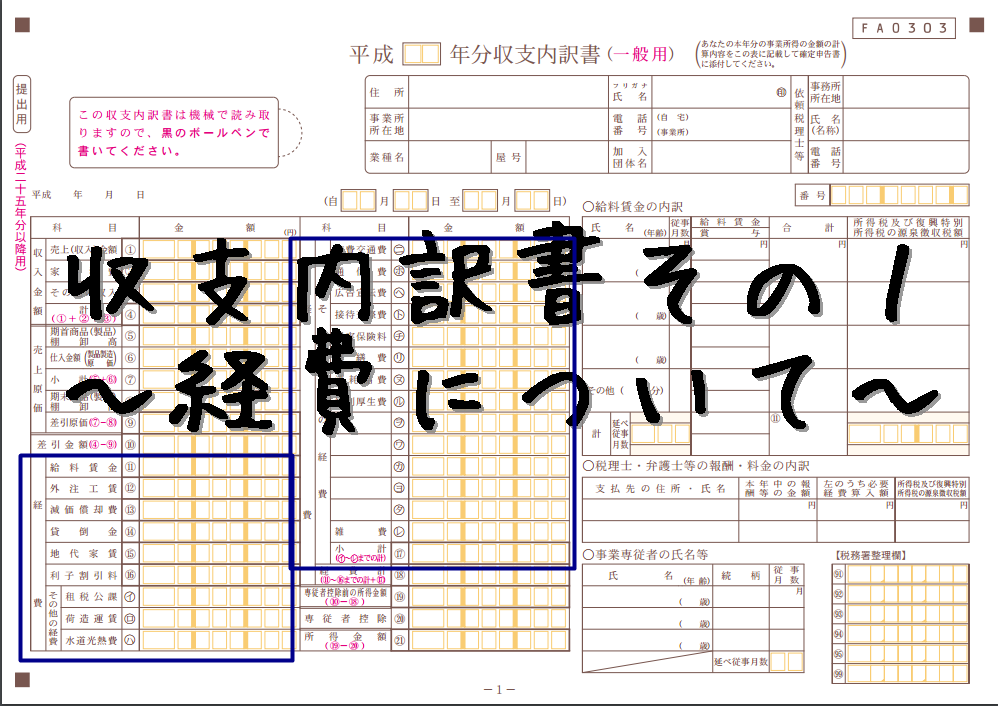

一見項目がいっぱいあってわけわからなくなりがちですが、

一個一個見ていけばそんなに複雑ではないです。

そもそも、せどりをやってると、自分でもどのくらい利益出てるかな~と、

集計してみたりすると思います。

基本的にはヤルことはそれと同じなんで難しく考えなくてOKです。

とりあえずここでは、

収支内訳書の1枚目の

- 経費

- 収入金額

- 売上原価(棚卸など)

という感じで説明していきます。

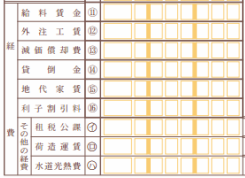

収支内訳書の、まずは経費科目について

どれがどの項目じゃないといけない、といった厳密な決まりはありません。

ただ、一度決めたらずっとその科目に振り分けるっていうのルールです。

そもそも科目名も自分で勝手に名付けてOKです。

会計ソフトだと自由に編集できます。

この用紙の場合には5つ自由に設定できる空欄があるので、

使いやすい項目名で自由に割り当てましょう。

経費科目それぞれの説明

項目名で大体どれがどの勘定科目かはわかると思いますが、

せどりで使いそうなものだけ説明していきます。

- 給料賃金・・・そのままですね。人雇ってる場合の給料です。

ちなみに人を雇う際には給与支払事業所の届出が必要ですよ。 - 外注工賃・・・出品代行とかFBA費用などです。検索ツール等は、ここでもいいし通信費でもいいし、ツール代って科目を作っても良いかと思いますよ。

- 減価償却費・・・高額なもの(白色だと10万円、青色なら30万円以上のもの)の経費。

一括で経費に出来無いので数年かけて減価償却します。※別記事で説明 - 地代家賃・・・そのまま、家賃です。ただ自宅の場合使用割合で按分が必要です。

- 荷造運賃・・・これもそのまま運賃。

人によりますが僕は、FBA納品の運賃をココにして、

自己配送の送料は商品送料という科目を立てて使ってます。 - 水道光熱費・・・これも自宅の場合は使用割合で按分が必要です。

- 旅費交通費・・・そのまんま交通費です。

ちなみに車が自家用と兼用であれば、ガソリン代・保険代などは按分が必要なので、

別に車両費とかって科目を立てるのがオススメです。 - 通信費・・・プロバイダー料金や電話代等。

- 広告宣伝費・・・そのまんま広告費。

- 接待交際費・・・せどり仲間と情報交換(仕事に関係する目的)の為に外食した。というのも経費になりますよ。

- 損害保険料・・・車の保険料とか、事務所の火災保険とかかな。

- 修繕費・・・事務所の修繕とかエアコン修理・交換とかかな。車の分は上記の理由で車両費がオススメ。

- 消耗品費・・・10万以下であれば、厳密には消耗品でなくてもこの科目でOK(PCとかも)

- 福利厚生費・・・従業員連れての飲み代負担とかかな。個人の方は使わないかな。

- 雑費・・・どれにも属さないやつ。

その他にあると使いやすい経費科目

せどりの場合、その他にあった方が振り分けやすいかったり、

名前を変えた方が分かりやすいな、と思う科目名です。

- Amazon手数料・・・FBA手数料とか、成約手数料なんかAmazon関連はこうまとめたほうが使いやすいです。

- 車両費・・・上記でも説明してますが按分が必要なら、こっちのが使いやすいです。

- 商品送料・・・上記の通りですが、自己配送分の送料は分けたほうが使いやすいです。

- 図書費・・・別に雑費に入れれば良いのですが、情報商材・セミナー・書籍等に結構な額使うなら、この項目があったほうが把握しやすいです。

それぞれの経費科目の年間金額を集計する。

これらそれぞれの経費科目について、帳簿に記録・集計して、

年間で掛かった金額を集計して収支内訳書に記載していきます。

これがとにかくメンドクサイ・・・。

なので次回からは日課的に記帳していくのがオススメ。

ちなみに領収書(レシートでOK)が無いものは計上できません。

※電車やバス代等は、例外的にその記録を残していればOKだったと思います。

実際に支払った日では無く、取引をした日で集計する

ここが少し注意が必要です。

クレジットカードで支払っている場合、

実際にお金を支払うのは翌月以降になるかと思いますが、

あくまで、その取引をした日が基準になるので、

要はそのクレジットカードを使った日ということになります。

面倒くさいのは、Amazon関連の経費です。

ペイメントで確認できるのは2週間ごとの入金内訳なので、

この年をまたぐ分だけは、年内分だけを集計しなくてはいけません。

※ペイメント-期間選択-トランザクション、で出来ますので次の記事で説明します。

白色申告なので、このくらいで問題ないですが、

青色申告の場合、年末に買ったけど、実際の支払いは翌1月という取引では、

その分を未払金として計上し、翌1月に未払金を預金口座(もしくは現金)から支払った、

という処理が必要になります。

なので、翌年から青色申告にする場合には、

年末時のこの未払金がいくらか?

というのを記録しておかないと、翌年の申告時に大変になりますので注意してください。

そんなこともあって、翌年から青色にする予定であれば、

今回分から会計ソフトを使ってデータを残しておくのがオススメです。

白色申告でも記帳が義務化しました。

これまで白色申告では所得300万円超えの場合だけ記帳が義務付けられていました。

ですが、平成26年より全ての方に記帳が義務付けられました。

と言っても取引毎に記帳する必要はありませんので、

簡易的なもので大丈夫です。

(国税庁HPの帳簿様式例PDF)←こんな感じのをエクセルで作っておけばOKです。

※税務署に聞いても曖昧にしか教えてくれませんが、

最悪月ごとにどの経費がいくらっていうものでも大丈夫だと思います。

Amazonの入金なんかは2週間毎で集計しないと大変ですもん。

要は税務調査が入った際に、ちゃんと分かるように

帳簿とレシート類を保管しておけばOKということです。

※これらの書類は5年間の保管義務があります。

クレジットカードで楽をしよう

クレジットカードの場合、利用明細に日時・金額・店名が記載されているので、

そのまま帳簿として使えます。

1枚のカードで全て支払っていると仕分けが大変ですが、

科目別にカードを使い分ければ、かなり楽になりますよ。

特に頻度の多い仕入れだけは、専用カードにしておくのがオススメです。

集計もカード明細12枚を足し算するだけでOKなのはかなり楽です。

※厳密には年をまたぐ分だけは分ける必要があります。

と、ここは結構メンドクサイですが歯を食いしばってやるしかないです。

次は収入金額についてを説明していきます。